纽约美甲店报税/按摩店报税/按摩院报税/餐厅报税/华人报税/报税误区

到了报税季,大家到期望着少交点税或多退点税!偷税漏税在华人圈也是屡见不鲜。然而在报税这件事情上,千万不要抱有任何的侥幸心理,不要觉得人这么多,我又是低收入者,不会查到你的头上。但一不好彩,被国税局盯上,那就麻烦大了,甚至血本无归!

就在今年3月初,芝加哥一家华人美甲店被IRS指控逃税罪,并要承担6万刀罚款。

原来,这家美甲店过去三年报税都申报亏损,但就在亏损期间,用现金购入20万美元的房产,这样的巨大反差被美国国税局盯上!他们不嫌麻烦的暗中亲自“蹲守”美甲店,计算美甲店每日的顾客量,发现美甲店生意火爆,客人络绎不绝,这样的好生意哪会连续亏损?!最终老板被控诉逃税罪,还被罚6万刀税款。

这位美甲店老板的逃税事件轰动了芝加哥整个美甲行业,她被告上法庭,弄的身心俱疲,不得已只有退出美甲圈!因为逃税,被罚款,多年累积的生意没了,可谓是“赔了夫人又折兵”。

纸永远包不住火,如果逃税肯定会露出马脚,况且国税局也都是调查缜密,一点蛛丝马迹都能让他们抓住!加拿大税务局开发新招,从社交媒体查税,今年1月份,税务局从某加拿大华人移民的社交媒体扒出此人逃税!

加拿大国税局正通过社交媒体追查逃税者

厉害了,新媒体都成了破案工具了~不过也难怪税务局盯上他,翻看这位老移民的个人主页,也是惊呆了!发出来的状态不是去哪个高级餐厅吃星级料理,就是一家人开车豪车出去玩,隔着屏幕都能闻到钱的味道!

加拿大税务局怀疑他漏报收入,要求他交出近几年的银行户口记录和信用卡资料!要怪就只能怪这人逃税炫富两手抓!

任何钻空子偷税漏税的事情,都逃不过国税局的法眼,他们不会向调查者透露资料来源,有可能是自己查到的,也有可能是被人举报的。有不少国税局的查税行动,都是夫妻、亲戚等“线人”举报的,特别是在双方矛盾激化时,更容易被爆料。

华人这些行为容易被查税!

不过“要想人不知,除非己莫为”,千万别以为关着门报税,就没有人知道其中的猫腻,总会有一些小细节可以让国税局查到端倪。据Money网站报道,下面这些“走火”行为最容易被审计,华人要当心!

收现金

很多华人开的店、或者华人小工在收账时会有一个“特殊要求”—Cash Only!这些拿现金的人被查的的机率远大于在公司领薪水的员工。

之前有中餐馆老板因为一年报税三、四万,而花重金购置豪宅,出门开豪车,这样的高调作风被人举报,遭到IRS审查,最后不仅补上之前瞒报的数款,还遭巨额罚款。

海外账户现金流入

早在几年前,美国就开始严打海外账户隐藏资产的行为,明确规定海外金融账户一万刀以上必须申报,美国财政部也和国内签订了相关条约,直接将监管的大手伸向华人国内的荷包里!

这几年,很多华人热衷于蚂蚁搬家,把国内的钱挪到美国来买房、投资,为了掩人耳目,他们会把美国的账户借给亲戚朋友,这在国内还不会有大事,在美国这很可能被逃漏税和洗钱!

小本生意多年亏损

做生意当然是希望盈利,但是有些华商为了少报税,把自己的账目伪装成年年亏损,这难免不被IRS盯上!

就拿大部分华人小公司来说,大部分都是家族或者合伙人开店,并没有投资之说,开始亏损很正常,过了个一年半载如果生意不错就可以正常运转了,如果几年来报税单上都显示亏损,而实际上店面还风风火火的营业着,每天店里客人络绎不绝,怎会没有蹊跷?

IRS不会相信小公司在没有大量资本的投入下做一直做赔本的买卖,他们会怀疑做假账,夸大花销。

ScheduleC报税易被查

据报税网站Turbo介绍,Schedule C是自雇(Self-employment)报税表,里面的列举费用包括,广告、 雇工、银行费用、律师费、汽车、房租、设备租金、办公用品、水电,还有吃饭、差旅的费用。

这种报税方式都是靠当事人自行申报的制度,收入和支出都不需要证明。所以国税局也心知肚明,很多人都更容易在Schedule C表格上动手脚。

过度申报出租房损失

很多华人在美国疯狂购置房产,然后将房产转租出去,每年仅房租都是一笔不菲的收入!IRS官网解释房租收入可用抵押贷款利息、地税、清洁费、修理费、水电费、保险费、律师会计师费、房屋和装修折旧费等扣除。这些扣除项被统称为“租房损失”(Loss)。房租收入扣除租房损失后,纯盈利会减少,甚至亏损。这样房东在报税了可以免税或者省税。

然而有些华人为了利益最大化,过度的夸大租房损失,制造出账面上毫无盈利的假象。这样的做法很容易被国税局“查水表”。

还有一种情况租房损失不能报税时抵扣,因为房东不参与管理你所出租的房屋,通俗地说就是把房屋挂靠房屋中介出租,那么房东将会被视作被动参与者(passive participants)。 作为一个被动参与者,你的出租房屋的损失不可直接抵扣到你其它的收入中。

申报过多慈善捐款

大家都知道申报慈善捐款,可以在报税时进行减免。但是切记谎报捐赠,没有文件证明的就不要申报了。试想一下如果年薪4万刀,申报1万刀的捐款扣减,国税局难道不会“刮目相看”?

赌博赢钱不报

可能很多华人都不知道,在美国读博赢钱还要报税!如果你在拉斯维加斯人品爆表,豪赢一笔钱,可别忘了还笔钱还不能全部装进自己的裤兜,这笔钱是要向IRS报备的。

报税额不太粗略

1040表格和所有其他报税文件中的金额,如果不是正好算出来是整数,最好要提交精确的数额,出现太多整百,整千未免有点太不走心了,计算金额是精确到个位是比较妥当的。

华人中这些群体被重点关注!

以上这些做法可能会引起IRS注意,对于普通纳税人只要不越界,被审计的几率微乎其微。但是有这样一些群体可能会比较“倒霉”,他们的“自带光环”,实在是让IRS挪不开眼,“中彩”的几率是普通人的一倍还要大!

高收入人群

千万别指望IRS在审计的时候会“撒大网”,凭借多年的经验,他们肯定也希望办事更有效率,一逮一个准是最好不过的。IRS有个内部说法叫“Work Smart”,抓几十条小鱼小虾不如,抓住一条大鱼。“大鱼”从何而来,高收入者自然是优先考虑对象。收入越高,报税金额就被告,漏税可能性就越大。

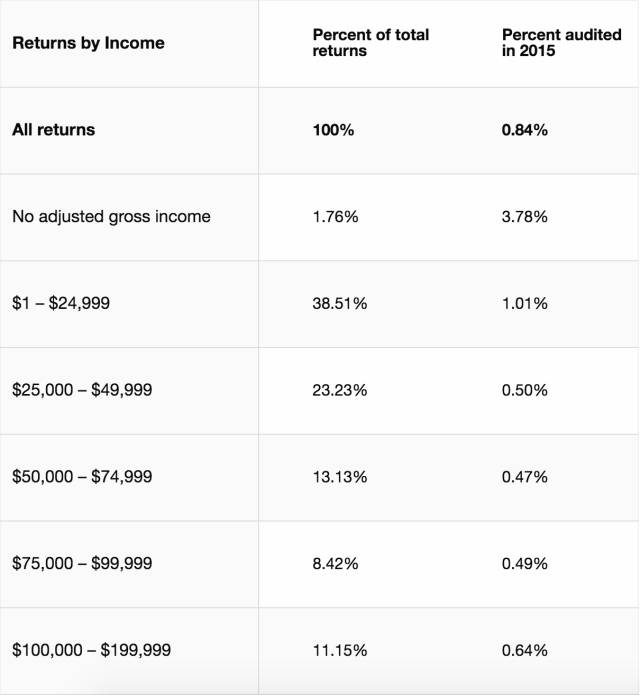

(收入与查税比率 来源:Money)

一份来自网站Money上,关于收入与被审查概率的统计表显示:

2015年收入2.5万到20万之间的纳税人抽查概率都只在0.5%左右,

年收入在20万至50万之间的被查税概率是20万以下的人群的三倍!

年收入超过1000万的超级富豪,有三分之一都受到IRS的“查水表”。看来钱少也有钱少的好处呢。

收现金的商家

现金行业是美国国税局的“重点关照对象”,据会计师介绍:很多华人开设的美甲店、按摩店,这些行业都是以收现金为主,很多能被税务局定义为“个人服务公司” (personalservice corp),被查税的机率很大。

可能有人会问,我们店关着门收我的现金,美国国税局咋会知道?可别太小瞧国税局了!

他们可以通过对比同类型商铺的报税金额,还可以伪装成顾客去店里实地考察一下生意怎么样。如果实报税额与官员所调查到的实际情况悬殊太大,那么很容易判定商家在报税是动了手脚!

自雇者(self-employment)

什么叫自雇者?网站The Balance上通俗的解释,自雇者就是自己有自己的生意,给自己打工的人。

自雇者因为没有跟其他人有雇佣关系,自雇者在报税时少了很多约束。为了避税,自雇者会把个人开销申报成生意亏损,隐瞒收入。

今年年初,华人于先生(化名)就被国税局盯上,虽然他表示自己并非刻意隐瞒,但是国税局仍然要求他补缴税。

于先生收到国税局的审计通知,提示他补缴2283刀的自雇税,华人当时特别郁闷:一年收入才1.5万刀,

为何要交2000多的税?

对此会计师表示,收入报税分劳动收入和非劳动收入,劳动收入包括社会安全税和医疗保险税。

这两种税是老板和个人各负担7.65%。自雇者既是老板又是员工,既要付老板负担的部分(7.65%),又要付员工负担的部分(7.65%),加起来就是 15.3%。这15.3%就是自雇者要交的“自雇税”。

目前美国自雇者最多的十大行业为:农业、工程、商业服务、房地产、文化及娱乐、科研、行政支援及废物处理、交通运输、私营教育、健保行业。这些行业很可能自然会被国税局纳入“自雇者重点查税行业”,所以在这些行业工作的华人自雇者报税时千万要仔细了!

家居办公室(Home office)

家居办公室的报税问题临界于商业和个人中间,界定起来会很模糊,因此很容易引起审计的关注。很多华人为了减少开支,会把公司开在居民楼里,比如一些华人旅行社、律师事务所等,大部分是自己家的房产。

美国对于这种住家办公室的报税要求非常严格,家居办公室只有被用作办公的区域,可以别列入扣除项。如果真的要以家居办公室减税,须准备充分的证明、单据,证明开销是可作为抵税的生意开销。最好在报税时用图片来证明,例如1000尺的家居,400尺专属生意用。

哪些州最容易被盯上

说到查税,美国人还真是聪明,国税局直接划出了重点抽查范围,美国有些州就成了“幸运儿”!

根据TaxAudit网站的信息,国税局(联邦)查税排名前10位的州分别是:

1.佛蒙特州(Vermont)

2.加州(California)

3.内华达州(Nevada)

4.麻萨诸塞州(Massachusetts)

5.特拉华州(Delaware)

6.科罗拉多州(Colorado)

7.纽约州(New York)

8.新泽西州(New Jersey)

9.佛罗里达州(Florida)

10.新罕布什尔州(New Hampshire)

收入相对较高是这些州称为重点调查州的主要原因,10个州中有4个州的平均家庭收入名列全美前20%的行列。

其中加州以科技公司为主的高薪收入行业,纽约州以金融行业为主,都成为IRS关注的重点。再加上加州和纽约州华人聚集,华人餐馆、美容等服务行业集中,对于IRS来说是一块绝对的“肥肉”,如果查税“中标率”肯定高,所以加州和纽约的华人在报税时要尤其当心,尽量别被抓住纰漏。

前十位的其它州在美国也是收入偏高的州。看来钱多也容易遭罪呢~

怎么知道被自己IRS被“盯上”?

看了这么多被查税的可能性,查税概率最高的州,有没有觉得越看心理越虚,一不小心就把自己对号入座……虽然谁都不希望被盯上,但是如果有那么一天,还是要提早有个心理准备,那么对于从没有经历过的人来说,怎么知道自己被国税局盯上了呢?

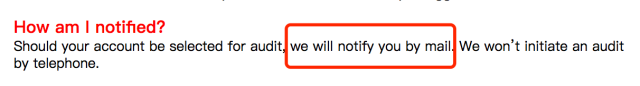

据IRS官网介绍,IRS会以邮件形式告知纳税人被列入查税名单。在审计之前,国税局会通知补交的材料,如果期间有任何变化,国税局也会及时更新细节并详细解释。

来源:IRS官网

特别提醒:

1、IRS绝对不会通过电子邮件或其他形式通知。如果有华人收到电话或者邮件以为的审计通知,比如电子邮件、短信等,那么一定不是来自IRS,会有诈骗团伙打着国税局的幌子去骗去补税款。

2、IRS不会通过电话询问被审查纳税人的信用卡、借记卡等银行卡信息。可以在IRS官网搜索“Scam”查看更多关于诈骗的案例,这样如果真的有一个遇到也可以见招拆招,指破骗局。

来源:IRS官网

3、IRS工作人员绝不会对纳税人使用诸如逮捕,没收财产等威胁性语言。

一旦被查,该怎么做!

其实就算收到调查邮件也不要自乱阵脚,太过于慌张。一般来说都会先收到国税局通知,要求补交材料或文件。那么我们在接到通知后应该注意以下几点:

1、在收到查税通知时,建议至少等十天后再回复国税局;

2、前国税局官员提醒,纳税人一定要坚定一点,那就是国税局需要什么纳税人就提供什么!不要多此一举提交一些跟要求无关的材料,以免节外生枝,惹出不必要的麻烦!

3、在稽查人员面前,要保持好的沟通交流态度,诚实不要撒谎。

4、如果被要求亲自到国稅局办公室或国税局要到营业处查缉时,最好把稽查日订在接到通知的四周到六周以后。

Comments are closed here.